Le monde compte aujourd’hui plus d’une cinquantaine de licornes dans le secteur de la fintech, a souligné Aous Labbane, président d’Atuge UK. Ceci est selon lui le signe de l’importance du rôle que jouent ces entreprises en offrant une meilleure expérience client que les institutions financières classiques.

Mais tout comme les autres secteurs de l’économie, la fintech a été lourdement impactée par la crise sanitaire mondiale qui, d’après Labbane, pourrait se poursuivre jusqu’en 2023.

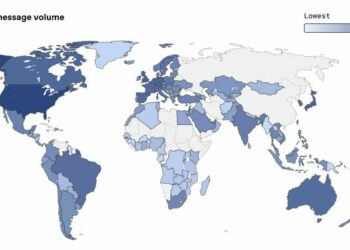

“L’investissement du capital risque dans le secteur a connu une baisse drastique à travers tous les marchés du monde”, a-t-il souligné. Et d’ajouter: “Rien qu’en Europe, on estime cette baisse à plus de 30% au premier trimestre 2020”. L’expert note à cet égard que les investissements jouent un rôle important dans le développement du secteur surtout qu’un bon nombre de startups ne sont toujours pas profitables.

Cela dit, Labbane n’a pas manqué de noter que la crise a eu également des effets positifs sur les fintechs. D’abord, pour certaines filières, telles que le paiement en ligne, la crise sanitaire et les mesures de confinement qui ont suivi et qui ont contribué à booster leur activité. D’un autre côté, le secteur a connu durant la crise un important mouvement de consolidation, ainsi que des opérations d’acquisition de fintechs par des institutions financières traditionnelles. “Ces dernières”, note l’expert, “se sont rendues compte durant la crise de l’importance de l’agilité dont jouissent les jeunes entreprises”.

Les régulateurs n’ont pas une bonne réputation quand il s’agit de booster l’innovation dans des secteurs hautement régulés comme la finance. Cette fois-ci, c’est bien le contraire. “Les régulateurs sont aujourd’hui devenus une force de proposition, notamment en ce qui concerne les lois de l’open banking”, a souligné à cet égard Ismail Chaib, consultant en open banking. De quoi s’agit-il au juste ? Le principe de l’open banking consiste à exiger aux banques de permettre à de tierces parties, souvent des startups et autres entreprises, d’accéder de manière automatisée aux données de leurs clients. Cet accès se fait à travers des interfaces de programmation d’application, ou API. En offrant cet accès, bien évidemment en respectant les règles de confidentialité, les banques permettent aux startups de développer de nouvelles solutions à haute valeur ajoutée. “Au Nigeria, par exemple, Uber utilise les API des banques de la place pour accorder des prêts aux conducteurs directement sur leur applications”, a indiqué Chaib.

Mais cette ouverture n’est pas du goût de tout le monde. Certaines banques, se sentant menacées par cette notion d’open banking, y sont réticentes et veulent y résister à tous les coûts. Pour l’expert, ceci est une mauvaise approche, non seulement pour l’écosystème, mais pour la banque elle-même. “En Europe, plusieurs banques ont rapidement adopté les règles de l’open banking et elles en ont profité pour développer de nouvelles opportunités et de nouveaux business models”, a-t-il indiqué. Pour d’autres, en revanche, “n’y voyant qu’une question de compliance, ont accusé du retard et ont perdu, suite à cela, d’importantes opportunités business”.

Chaib a également indiqué que les banques intéressées par ouvrir leurs systèmes aux tierces parties n’ont pas à attendre la mise en place d’un cadre réglementaire. “Ceci peut se faire en l’absence d’une loi”, a-t-il expliqué. Chaib a également indiqué que la tendance en Europe vire vers plus d’ouverture et l’initiative de l’open banking n’est que le début d’un mouvement outre l’open finance qui toucherait certainement d’autres filières telles que l’assurance.